昨年、年間20%越えのパフォーマンスを残したスイスのヘッジファンド運用マネージャーとお会いしてきました。

彼も注目の「ノン・スワップ・ブローカー/Non Swap Broker」の運用の仕組みについてご説明いたします。少々プロフェッショナルなものになりますが、富裕層にとっては有益な内容と考えております。

ノン・スワップ・ブローカー/Non Swap Broker

広義では裁定取引の範疇に入ります。通貨スワップ(Swap)取引を利用した運用手法です。

通貨スワップというのは、例えば米ドル金利を受け取って円金利を支払うというように別な通貨間で将来発生する金利と元本を交換するものです。

例えば、

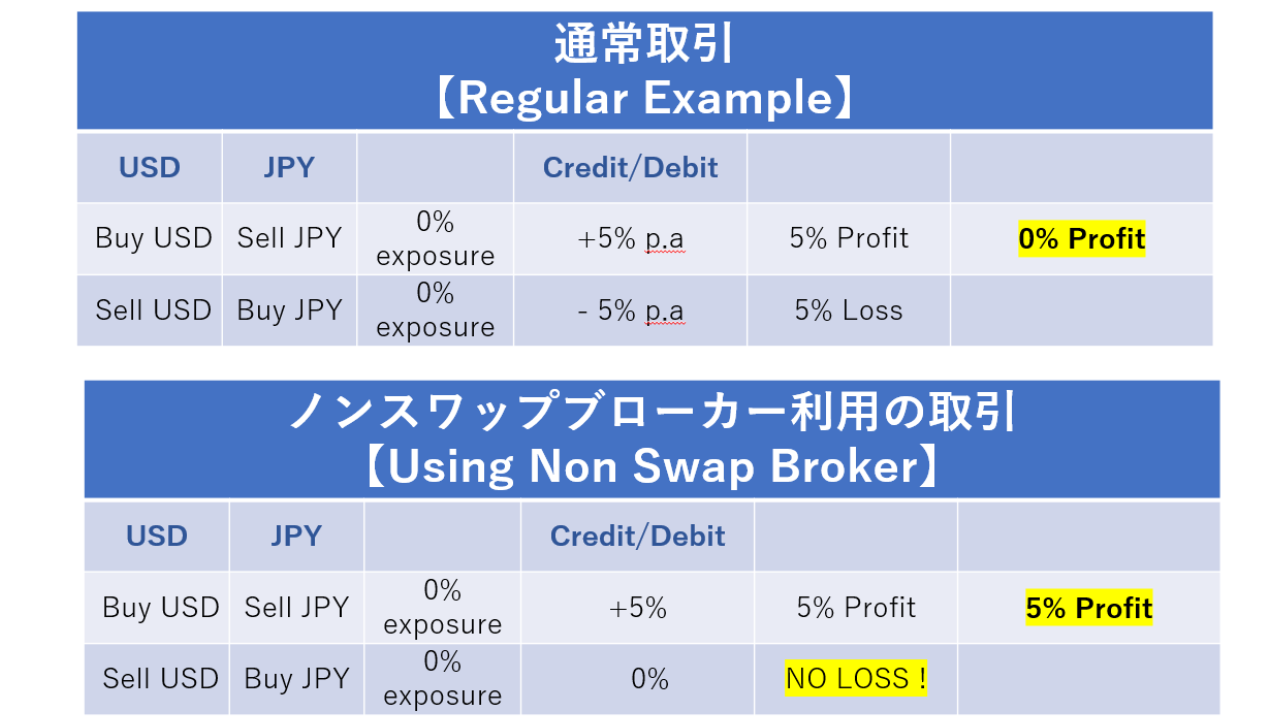

米ドル金利が5%、円金利が1%であったとします。米国ドルを買って、円を売った場合、この金利差として5%-1%=4%がスワップとして受け取ることが出来ます。よって4%の収益が得られる訳ですが、単純に米ドルを買って、円を売る取引の場合、為替リスクが発生します。

米ドルを買って保有しているにも関わらず、米ドルが円に対して下落した場合、損失が発生する可能性が出てきます。この為替のリスクを無くすために同通貨、例えば、米ドルを買って、米ドルを売ったケースを考えてみましょう。この場合スワップは5%―5%=0% となって、この取引の意味は無くなってしまいます。

この取引で米ドルを売る場合の支払いスワップが0であった場合、どうなるでしょうか?

5%-0%=5% となります。

簡単な計算です。

ノン・スワップ・ブローカー (Non Swap Broker) と言われる通貨取引においてスワップ(Swap)が発生しないブローカーがあります。基本通貨取引に際してフィーを取ることによってそれだけで収益体制を作っているようです。

ノン・スワップ・ブローカーのメリット

ノン・スワップ・ブローカーは以前からありましたが、コロナ発生時世界的に金利が低下して世界の金利が0という状況が発生しました。どの通貨も金利が0なのでスワップ自体の意味がなくなり、Non Swap Brokerが出現します。

こういったブローカーを利用することによって利益を確定することができるのです。

利益を確定できるのであればレバレッジを利用することによって、その利益を大きくすることができる訳です。

ノン・スワップ・ブローカーのリスク

買いと売りのブローカーが違います。その場合、完全に通貨の取引レートは同じではありません。

また取引の期間が週内営業日、金曜日までに取引をオープンにしてクローズしなければいけないといったルールがあるところもあります。

実はシンプルな仕組み

取引の詳細についてはここで全て説明することは不可能ですが、仕組みとしてはシンプルなものです。

低金利になれた日本人は良いパフォーマンスを見ると逆に怖いといったイメージが出てくる場合もあるようです。

しかし、なぜその収益が可能かということを理解できれば、ポートフォリオに組み入れ、投資の幅を広げるきっかけとなるのではないでしょうか。

<動画版>

ノン・スワップ・ブローカーについて

熊田の海外投資チャンネル withそら

画像クリックでご覧いただけま

熊田 昌彦/Masahiko KUMADA

| <X(旧Twitter)>熊田 昌彦 海外投資・ファンドビジネス (@millionmile_co) <ホームページ> ミリオンマイルコンサルティング <Facebook>ミリオンマイルコンサルティング <ブログ>一緒に投資を行う仲間たちへのレター (日本語) <TikTok>MasahikoKUMADA <LinkedIN>https://www.linkedin.com/in/kumada/ |

コメントを残す